Por primera vez se registran todos los impuestos vigentes en Costa Rica

Los impuestos son un instrumento importante de la política fiscal que permite la recaudación de recursos para el funcionamiento del Estado; sin embargo, el país carece de un registro oficial actualizado que contabilice todos los tributos vigentes en el país. Dados los elevados niveles de déficit fiscal y deuda pública, en el país desde hace varios años se discute la necesidad de un ordenamiento de la legislación tributaria que permita conocer con mayor detalle la estructura impositiva en Costa Rica.

Con el fin de aportar a la discusión técnica y promover un diálogo informado, el Programa del Estado de la Nación (PEN) construyói una nueva base de datos inédita que registra todos los impuestos, tasas y contribuciones especiales en Costa Rica vigentes desde 1885. La base de datos de impuestos registra todas las obligaciones tributarias vigentes que han sido creadas en el ordenamiento jurídico costarricense, sea a través de leyes ordinarias, especiales o por medio de reformas fiscales integrales, mediante el establecimiento de impuestos, tasas y contribuciones especialesii por parte de la Asamblea Legislativa. Este trabajo forma parte de una línea de investigación tributaria del PEN que inició desde el 2014 con el registro y actualización del primer inventario de exoneraciones fiscales, con la colaboración del Departamento de Servicios Parlamentarios de la Asamblea Legislativa.

De acuerdo con la base de datos, existen 191 tributos vigentes en la legislación costarricense desde 1885. En promedio, en el país se aprueban 3 tributos por año, aunque destacan algunos casos particulares como en 1990 que se registran 14. Los periodos en los que se aprobaron más impuestos fueron durante las administraciones de Calderón Fournier 1990-1994 (29), Rodríguez Echeverría 1998-2002 (22) y Oduber Quirós 1974 y 1978 (22). Es importante mencionar que el Poder Legislativo es el principal proponente de este tipo de cargas, un 66% de las leyes aprobadas con algún tipo de tributo se formularon por iniciativa de dicho Poder.

En el caso de los impuestos con impacto sectorial se encuentran casos particulares, tales como el impuesto sobre la venta y el autoconsumo de cemento, sobre los casinos, a empresas de apuestas electrónicas y sobre bebidas envasadas sin contenido alcohólico. Entre los más antiguos con impacto sectorial se identifica el impuesto al destace de ganado para consumo, el timbre de construcción y las licencias de radio.

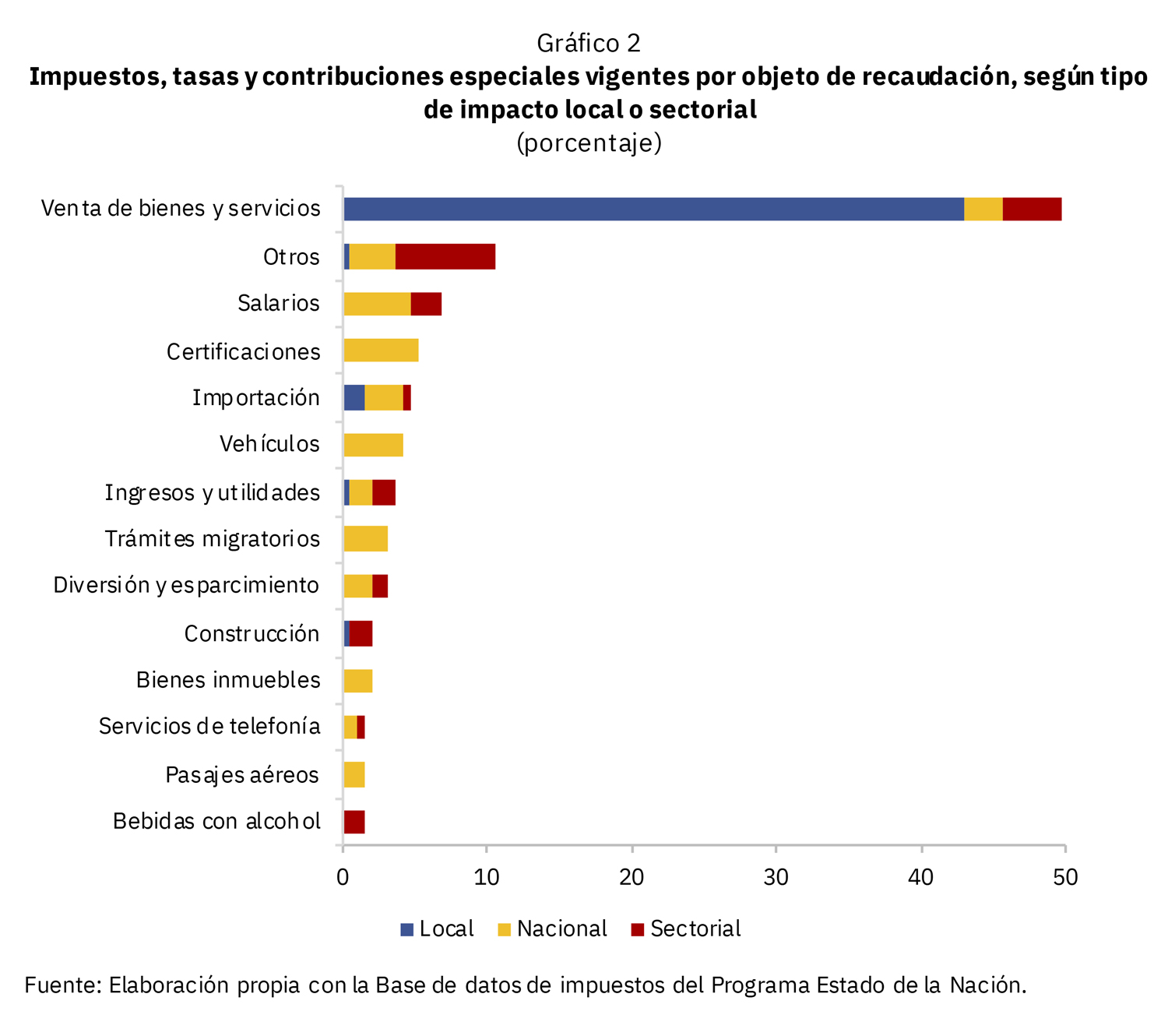

Con el fin de identificar al sector al que está dirigido el tributo, la base de datos utiliza como referencia la clasificación establecida por la Contraloría General de la República. A partir de esta se observa que existe una concentración importante: el 50% de los impuestos se dirigen a la venta de bienes y servicios (gráfico 2). Ahora, el impacto de estos es en su mayoría a nivel local, específicamente recaudados por municipalidades. Los gobiernos locales son las principales entidades responsables de la recaudación de impuestos, pues se encargan del 50% del total de normas que especifican quién debe recaudar el tributo. Entre los casos más recientes se encuentra la aprobación en el 2019 del cobro de la Licencia para actividades lucrativas y no lucrativas del cantón de San Pablo de Heredia.

En términos generales, este nuevo inventario de impuestos permite identificar una estructura tributaria que está recargada en impuestos a la venta de bienes y servicios, aunque no todos se cobran. La base de datos evidencia que, de acuerdo con los informes de la Contraloría General de la República, aproximadamente un 15% de los tributos vigentes no se recaudan.

Para lograr un ordenamiento y simplificación tributaria es importante conocer con detalle los impuestos vigentes en el país. Con esta nueva base de datos el país puede discutir con mayores bases técnicas sobre las distintas rutas para alcanzar un ordenamiento tributario. Esta base de datos es pública y de descarga gratuita en la página del Programa Estado de la Nación.

(i) . Este trabajo fue realizado con la colaboración del Despacho del Diputado Eliecer Feinzaig el cual colaboró con asesoría técnica tanto en la definición de este manual como en el proceso de recolección de datos, en especial con la construcción de las variables referentes al monto de recaudación por impuesto.

(ii) Para efectos de esta publicación, se incluye dentro del concepto de “impuesto” las tasas y contribuciones especiales.